Современные тенденции развития инвестиционной деятельности

Известно, что у европейских и американских страховщиков основной центр прибыли находится именно в сфере управления активами, для большинства российских компаний инвестиционная деятельность носит вспомогательный характер, а основные доходы страховые компании получают непосредственно от деятельности по страхованию.

В то же время страховщики, которые уделяют недостаточно внимания получению инвестиционного дохода от размещения средств страховых резервов, уже через несколько лет рискуют оказаться проигравшими в конкурентной борьбе - ведь компании, получающие более высокий инвестиционный доход, могут снижать тарифы, причем это будет отражением их реальных конкурентных преимуществ.[11]

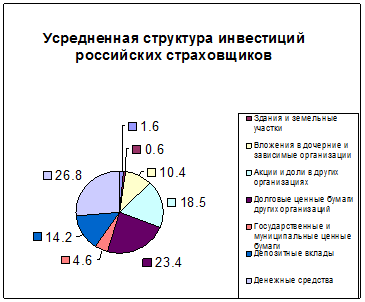

Для структуры инвестиций "средней" российской страховой компании (рисунок 1) по-прежнему характерно преобладание нерыночных вложений, которые можно назвать "вынужденными". По оценкам рейтингового агентства "Эксперт РА", в 1999-2002 годах усредненная доля "вынужденных" инвестиций составляла около 70% от совокупных вложений, к 2004 году она снизилась примерно до 60%. Сегодня, несмотря на продолжающееся снижение, на "вынужденные" инвестиции по-прежнему приходится более половины инвестиционного портфеля "среднего" страховщика.

Рисунок 1.

Цель вложения средств в аффилированные структуры также в большинстве случаев не преследует получение непосредственно инвестиционного дохода. Часто при помощи подобных инвестиций "раздувается" уставный капитал страховой компании: юридические лица, являющиеся ее собственниками, оплачивают уставный капитал своими собственными акциями или ценными бумагами аффилированных структур. Очевидно, что подобные бумаги неликвидны и не приносят инвестиционного дохода (либо он минимален). Фактически подобные вложения становятся инвестициями только на бумаге и не имеют под собой реальной экономической составляющей.

Региональное распределение инвестиций российских страховщиков также во многом определяется нерыночными факторами. Обычной практикой во взаимоотношениях страховых компаний и региональных властей является размещение средств страховых резервов в государственных или муниципальных ценных бумагах конкретного региона в обмен на право страхования по тендеру объектов, находящихся в региональной собственности. Также возможен вариант вложения средств в ценные бумаги компаний, близких к региональному руководству, или с долей участия региона. В результате страховщик вместе со страховыми договорами получает на свой баланс многолетние "висяки" - векселя и доли участия в различных ООО, которые не могут служить надежным обеспечением его страховых обязательств.

К сожалению, по-прежнему многие страховщики игнорируют принцип соответствия страхового и инвестиционного портфелей. Хотя статьей 27 Закона РФ об организации страхового дела и определено, что "инвестиции должны согласовываться по срокам и размерам со страховыми обязательствами", из-за невозможности постоянного контроля со стороны регулятора компании фактически по собственной инициативе решают (или не решают) задачу соотнесения структуры активов и обязательств по степени срочности.

В современных условиях быстрого роста страхового рынка и появления новых видов страхования полноценный анализ, сопоставимый с тем, который осуществляют ведущие западные страховщики, не производит практически ни одна страховая компания. В результате у некоторых страховщиков (включая широко известных) бизнес становится похож на финансовую пирамиду. Примером может служить ряд компаний, специализирующихся на автостраховании. До тех пор, пока взносы растут высокими темпами, подобные страховщики имеют возможность осуществлять выплаты из страховых премий, собранных от вновь привлеченных клиентов, и несерьезно относиться к управлению активами. После того, как приток новых клиентов иссякнет, недостаточное внимание к управлению средствами страховых резервов может привести к финансовым проблемам вплоть до банкротства.

Российский рынок страхования жизни еще несколько месяцев назад находился в стадии ожидания роста. Прогнозы звучали достаточно оптимистично – предполагалось, что уже к 2012 году «жизнь» рванет вверх и объемы собранных премий возрастут на 60−80%. Кризис спутал карты.

Кризисные явления сохранятся на рынке как минимум до конца 2010 — начала 2011 годов.