Регулирование банковского сектора на макроуровне

12 июля 2006 года Национальным Банком Казахстана было внесено изменение в механизме формирования обязательных резервов. Так, в структуру обязательств банка, которые принимаются для расчета минимальных резервных требований, включается сумма внутренних обязательств банка и иных обязательств банка. Внутренние обязательства банка определяются как сумма обязательств перед резидентами по строго определенному перечню вне зависимости от сроков их погашения. Иные обязательства банка рассчитываются как сумма обязательств банка перед нерезидентами и обязательств по долговым ценным бумагам вне зависимости от признака резидентства. При учете резервных обязательств (как для внутренних, так и для иных обязательств) в расчет берется сумма обязательств банка по основному долгу, вознаграждению и просроченной задолженности по ним. Период определения минимальных резервных требований составляет четырнадцать календарных дней и начинается с первого вторника недели и заканчивается последним понедельником четырнадцатидневного периода определения минимальных резервных требований.

Выполнение нормативов минимальных резервных требований осуществляется путем формирования банками резервных активов, к которым относятся наличные тенге в кассе и деньги на корреспондентских счетах в Национальном Банке в национальной и свободно-конвертируемой валютах. Банк должен размещать деньги в резервных активах таким образом, чтобы средняя величина резервных активов за период формирования резервных активов была не менее среднего размера минимальных резервных требований за период определения минимальных резервных требований.

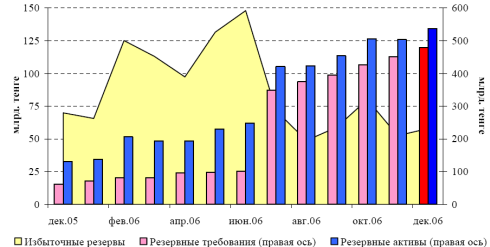

Рисунок 2 – Выполнение норматива минимальных резервных требований БВУ [19]

Период формирования резервных активов составляет четырнадцать календарных дней и начинается с первого четверга недели, в которой начинается период определения минимальных резервных требований, и заканчивается в среду недели, в которой заканчивается период определения минимальных резервных требований.

По состоянию на 01.01.2007 нормативы минимальных резервных требований банкам второго уровня составляют в размере 6% для внутренних обязательств банка и в размере 8% для иных обязательств банка.

В результате изменения механизма формирования и выполнения минимальных резервных требований в 4 квартале 2006 года избыточная ликвидность банков второго уровня оставалась на относительно стабильном уровне. В среднем за данный период резервные активы на 17% превышали необходимый объем резервирования (в 3 квартале 2006 года – на 15%), как показано на рисунке 2.

Постепенно такие методы денежно-кредитного регулирования как рефинансирование и обязательное резервирование утрачивают свое первостепенное по важности значение, и главным инструментом денежно-кредитной политики становятся интервенции центрального банка, получившие название операций на открытом рынке.

Этот метод заключается в том, что центральный банк осуществляет операции купли-продажи ценных бумаг в банковской системе. Приобретение ценных бумаг у коммерческих банков увеличивает ресурсы последних, соответственно повышая их кредитные возможности, и наоборот. Центральные банки периодически вносят изменения в указанный метод кредитного регулирования, изменяют интенсивность своих операций, их частоту.

По форме проведения рыночные операции центрального банка с ценными бумагами могут быть прямыми либо обратными. Прямая операция представляет собой обычную покупку или продажу. Обратная заключается в купле-продаже ценных бумаг с обязательным совершением обратной сделки по заранее установленному курсу. Гибкость обратных операций, более мягкий эффект их воздействия, придают популярность данному инструменту регулирования. Так доля обратных операций центральных банков ведущих промышленно-развитых стран на открытом рынке достигает от 82 до 99,6%". Если разобраться, то можно увидеть, что по своей сути эти операции аналогичны рефинансированию под залог ценных бумаг. Центральный банк предлагает коммерчески банкам продать ему ценные бумаги на условиях, определяемых на основе аукционных (конкурентных) торгов, с обязательством их обратной продажи через 4-8 недель. Причем процентные платежи, "набегающие" по данным ценным бумагам в период их нахождения в собственности центрального банка, будут принадлежать коммерческим банкам.