Методика управления кредитными рисками, применяемая банком

"Политика Сбербанка России в сфере управления и контроля за состоянием ликвидности" была разработана в соответствии с рекомендациями Базельского комитета и Банка России. Ежедневно проводятся анализ краткосрочной ликвидности и мониторинг баланса движения денежных средств банка. Ежемесячно специальный комитет банка по процентным ставкам и лимитам оценивает состояние ликвидности при реализации различных сценариев развития экономики. Технологии управления ликвидности позволяют поддерживать финансовую устойчивость банка и сохранять высокое качество обслуживания клиентов независимо от поведения рыночных индикаторов.

При прогнозировании величины денежных потоков применяется программное обеспечение, реализующее самые современные методы математического моделирования:

сценарные эконометрические и нейросетевые модели позволяют прогнозировать движение денежных средств по корреспондентским счетам банка;

оптимизационные модели дают возможность максимизировать ожидаемую прибыль от казначейских операций с учетом ограничений на уровень риска ликвидности;

модели управления запасами оптимизируют остатки наличных денежных средств в российских рублях, иностранных валютах и слитках из драгоценных металлов.

При прогнозе дефицита ликвидных ресурсов в движении денежных средств казначейство банка осуществляет мероприятия, направленные на поддержание мгновенной и краткосрочной ликвидности, включая проведение операций по покупке/ продаже иностранной валюты, ценных бумаг и драгоценных металлов или операции валютный СВОП, привлечение средств на рынке МБК, заключение сделок РЕПО на внутреннем или внешнем финансовом рынке, в том числе посредством участия в аукционах прямого РЕПО банка России.

Еще один метод снижения рисков формирование резерва на возможные потери по ссудам на примере Сбербанка РФ [29].

Резерв на возможные потери по ссудам представляет собой специальный резерв, необходимость формирования которого обусловлена кредитными рисками в деятельности банков. Указанный резерв обеспечивает создание банкам более стабильных условий финансовой деятельности и позволяет избегать колебаний величины прибыли банков в связи со списанием потерь по ссудам.

Резерв на возможные потери по ссудам формируется за счет отчислений, относимых на расходы банков.

Резерв на возможные потери по ссудам используется только для покрытия непогашенной клиентами (банкам) ссудной задолженности по основному долгу. За счет указанного резерва производится списание потерь по нереальным для взыскания ссудам банков.

В соответствии с инструкцией № 254П "Об обязательных резервах банков" для оценки состояния активов коммерческого банка их подразделяют на категории в зависимости от степени риска вложений и возможной потери части стоимости. Степень банковского риска учитывает высокий, средний и низкий риски в зависимости от расположения по шкале рисков. Для выявления наиболее рискованных кредитных вложений кредиты, в зависимости от финансовых показателей заемщика, стоимости обеспечения, могут (до 2007 20%):

3 категория качества - (21-50) % от основного долга (до 2007 1%);

4 категория качества - (51-100) % от основного долга (до 2007 года 100%;

5 категория качества - 100% от основного долга (до 2006 года отсутствовала)

Степень банковского риска характеризуется вероятностью события, ведущего к потере банков средств от данной операции, и выражается в процентах. Качество кредитного портфеля определяют на основе коэффициентов риска.

Об эффективности действующей в филиале 8593/092 Липецкого ОСБ системы управления кредитными рисками свидетельствует устойчивая тенденция его снижения в 2005-2007 годах.

Соотношение расчетного резерва на возможные потери по ссудам к общему объему кредитных вложений филиала 8593/092 Липецкого ОСБ в 2005-2007г.г. колебалась в пределах 10-11%.

Сумма кредитных вложений в филиале 8593/092 Липецкого ОСБ увеличилась с 156 млн. руб. в 2005 году до 197 млн. руб. в 2007 году.

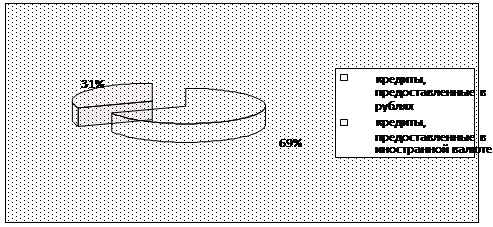

Рис.2. Структура кредитного портфеля в разрезе валют

В разрезе валют кредитный портфель филиала 8593/092 Липецкого ОСБ выглядит следующим образом: кредиты, предоставленные в российских рублях - 69%; кредиты, предоставленные в иностранной валюте - 31% от совокупной величины кредитного портфеля. Взвешенная кредитная политика банка доказала, что кредитование может быть источником высоких доходов.