Анализ финансовой деятельности Тамбовского филиала ОАО АКБ «РОСБАНК»

Анализ финансового состояния позволяет сделать обобщающую, комплексную характеристику деятельности банка. Этот участок финансового анализа отражает уровень соблюдения банком в своей деятельности ограничений (минимального размера абсолютной и относительной величины капитала, уровня присущих активам рисков и ликвидности, стоимости приобретения пассивов, общего риска.

Анализ доходов и расходов

Поскольку главным фактором для оформления прибыли являются объем и качество доходов, необходим всесторонний анализ структуры доходов. Проведению анализа доходов должна предшествовать их группировка и определение главных составляющих и основных факторов их формирования. Задачи анализа доходов банка заключаются в оценке уровня доходов на единицу активов, определения степени влияния факторов на общую величину доходов и анализе доходов, полученных от отдельных видов операций. В экономической литературе встречаются разные классификации доходов. При проведении анализа группировка доходов может быть представлена в двух разрезах:

1. Доходы от операционной деятельности и от небанковских операций; процентные и непроцентные доходы.

Доходы по видам деятельности можно классифицировать следующим образом:

2. Доходы от банковских операций: начисленные и полученные проценты; полученная комиссия по услугам (расчетно-платежные, кассовые операции); доходы от операций с ценными бумагами; доходы от валютных операций; доходы от выдачи гарантий;

3. Доходы от «небанковской» деятельности: доходы от участия в деятельности банков, предприятий, организаций; плата за оказанные услуги (консультационные, информационные); доходы от сдачи имущества в аренду; прочие (от трастовых операций, факторинга) и др. доходы.

Для оценки уровня доходов банка используются следующие финансовые коэффициенты:

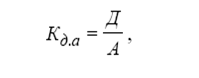

1.Коэффициент доходности активов (Кд.а) определяется как отношение совокупного дохода к величине активов банка:

Коэффициент доходности активов = 206,09 / 868,89 = 0,24

Коэффициент доходности активов показывает, что величина доходов, приходящихся на 1 рубль активов банка, составила 0,24 рубля.

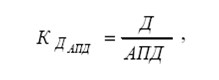

2.Коэффициент доходности активов, приносящих доход (К ДАПД ), определяется как отношение совокупного дохода к величине активов, приносящих доход:

Коэффициент доходности активов, приносящих доход = 206,09 / 788,4 = 0,26

Коэффициент доходности активов, приносящих доход, показывает, что «отдача» активов, приносящих доход, составила 0,26 рублей.

При анализе доходов банка определяется удельный вес доходов, полученных от банковских и небанковских операций, удельный вес каждого вида доходов в их общей сумме доходов. Динамика доходных статей может анализироваться в сравнении с показателями 2006 года(см. табл. 2.4).

Таблица 2.4

Состав и структура укрупненных доходов банка

млн. руб

|

Показатели |

01.01.07 |

01.01.08 |

Отклонение | |||

|

сумма, тыс. руб. |

уд. вес, % |

сумма, тыс. руб. |

уд. вес, % |

сумма, тыс. руб. |

уд. вес, % | |

|

Процентные доходы |

80,36 |

52,12 |

103,13 |

50,04 |

22,77 |

(2,08) |

|

Операционные доходы |

60,91 |

39,50 |

63,52 |

30,82 |

2,61 |

(8,68) |

|

Другие доходы |

12,92 |

8,38 |

39,43 |

19,13 |

26,51 |

10,75 |

|

Всего |

154,19 |

100 |

206,09 |

100 |

51,9 |

-- |